20年以上、株式投資による資産形成をしています

その経験から、会社や知り合いの若い人にも株式投資による資産形成を勧めています

その時の内容をブログにまとめました

第1回の内容は、主に「考え方の話~資産形成の第1歩としての投資信託の推奨」になっています

第2弾として、資産運用を始めようとしたときの壁を低くするために、その方法と基礎知識にについて話したいと思います

資産形成ついての考え方

前回の話についてまず簡単におさらいします

資産運用の目的=リタイア後の生活費

世の中の経済成長を信じて、長期で資産を形成(長期運用)

経済成長を信じれない場合は途中で(暴落時)挫折するので止めておきましょう

そのためにはインデックス投資が、使うエネルギーとリターン、そしてリスクのバランスが良い

時間分散をする(毎月積み立て)から始める

まとまった資金のある人も、ある程度の分散

初心者はインデックスに連動した投資信託が便利で簡単

現時点、米国のインデックス(S&P500)に連動する投資信託をお勧め

本当に米国でいいのか?これは人それぞれ考え方次第

「オレは米国でなく全世界の成長にかける方がよい」と考えても全く問題ありません

自分が成長すると信じれるインデックスに投資しましょう

こんな感じでしょうか

ということで、今回は投資信託を長期で積み立てることに関してお話します

お勧め証券会社は、「SBI証券」と「楽天証券」

今回は、私のメイン口座のSBI証券を使って話したいと思います

パソコンでの操作画面ベースで説明します

当然、スマホでもできますので、このブログを参考にトライしてみてください

まずは口座を開こう

株式や投資信託で資産運用するには、まずは証券口座を開設しなければばなりません

「SBI証券 口座開設」ってググって「口座開設の流れ」のページに入りましょう

「口座開設にすすむ」をクリックして口座開設の手続き進めてください

メールアドレス登録から始まり、必要情報登録して(身分証明やマイナンバーやいろいろ必要です)

その後、手続き書類が送られます

この時、本人受け取りが必要でちょっとだけ面倒です

必要事項記入、書類をそろえて返信

NISAの審査等も必要ですので、数週間を使って口座開設することができます

証券会社のホームページを開く

「SBI証券 ホームページ」で検索して、SBI証券のホームページ開きましょう

こんな感じのページです

このページは口座開設しなくても見れますし、いろんな情報を得ることができます

今、私がお勧めしている投資信託の情報も得ることができます(後述します)

〇iDeco口座の開設

積み立てをするときに「積み立てNISA]と「iDeco口座」での積み立てをお勧めしました

積み立てNISAは証券会社の口座開設時に申し込めば比較的簡単に利用できます

だた、iDeco口座はiDeco用の別口座の開設が必要です

ホームページの右上にiDeco口座へ移動できるアイコンがあります

iDecoは証券会社の口座とは別管理なるので注意ください

自分が今加入している年金の種類(国民年金、厚生年金、3号被保険者等)によって条件が変わります

少々面倒ですが、免税特典は絶大なので是非とも利用しましょう

投資信託のページを見てみよう

それでは、投資信託のページを見てみましょう

ホームページの上真ん中あたりにある「投信」のアイコンをクリックします

すると、投資信託の画面が出てきます

ここにあるランキングを見てみましょう

「詳細」のアイコンをクリックしてください

これはSBI証券で販売している投資信託の販売金額ランキングです

上位の1位と4位に私のお勧めの

・SBI・V・S&P500インデックス・ファンド

・三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

はランクインされています(2021年10月9日調べ)

ちなみに楽天証券の1位は三菱UFJ国際-eMAXIS Slim米国株式(S&P500) です

2位の「SBI-SBI 日本株4.3ブル」はレバレッジ商品といって非常に変動が激しい商品なので、初心者にはお勧めしません

3位の「三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)」は米国でなく全世界のインデックスに連動する投資信託です

「私は、米国だけでなく、全世界の成長を信じて投資する」と考える方はこちらを選ぶ方がいいでしょう

これは、あくまで個人の考え方なので、個人で判断していただくしかありません

米国でなく全世界株式に投資することを否定するつもりは全くありません

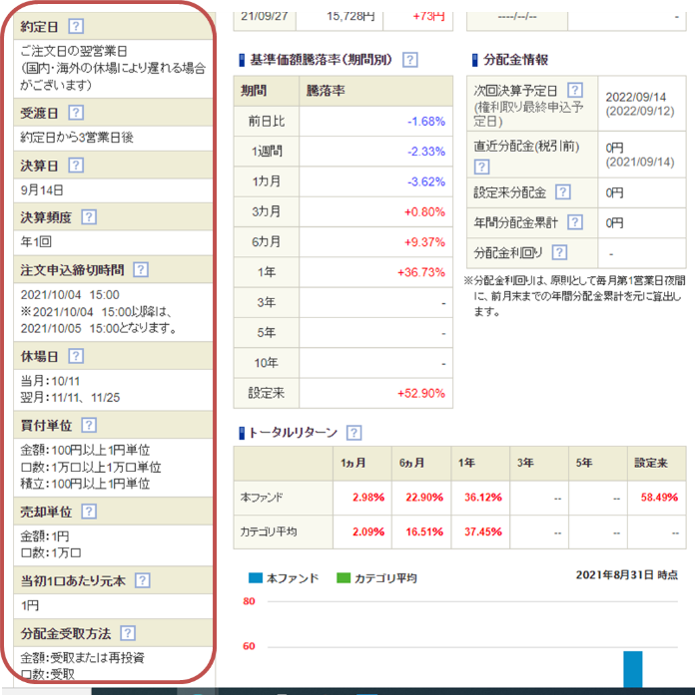

個別投資信託のページ(1)

SBI ・V・S& P500インデックス・ファンド のページを開いてみましょう

このページを使って用語の説明をしていきたいと思います

まずは右上の〇の中

■ノーロード

「買い付け時の手数料が無料」って意味です

最近はノーロードが多くなってきましたが、銀行などで買うとめっちゃ高い手数料を要求さる場合があります

必ず「ノーロード」商品を購入しましょう

■NISA

NISA対象商品であることを示しています

NISA対象商品は決まっているので注意ください

投資商品すべてNISA対象ではありません

■目論見書

この投資信託がどのような考え方で運用しているかの説明した書類

一度目を通してください

この商品の場合「米国S&P500の指数に連動した運用を目指す」ってことを書いています

■月間レポート

多くの投資信託は毎月の運用状況のレポートを発行しています

毎月確認する必要はないですが、勉強かねて読むのもいいかと思います

左側にある赤〇に移ります

■購入方法

「金額買付」「口数買付」「積み立て買付」「積み立てNISA買付」があります

一括

「金額買付」と「口数買付」は一括購入する時の買付方法です

購入金額がはっきりする「金額買付」がお勧め

積み立てする場合は「積み立て買付」か「積み立てNISA買付」どちらかを選びます

積み立てNISA枠(年間40万円)以内の金額の積み立ての場合 「積み立てNISA買付」 を、限度枠を超えた場合は 、超えた分を「積み立て買付」で購入しましょう

買付口座についての説明

証券口座には、大きく3種類の口座があります

「一般口座」 「特定口座」 「NASA口座」 +「iDeco口座」

(iDeco口座は、証券口座の中でも別管理になります)

これらは、主に税金の支払いに対する対応の違いです

株や投資信託で得た収益には税金がかかります

収益の主なものは二つ

値上がり益で得た収益(キャピタルゲイン)

配当・分配金で得た収益(キャピタルゲイン) (後程詳述します)

その収益には約20%の税金がかかります

(年間の収益が20万円以下の場合は掛かりません)

この税金の対応の仕方によって口座が異なります

■特定口座・源泉徴収あり(確定申告不要)(初心者はこれで)

株や投資信託を売買した時や配当を得たときの損益計算を証券会社が実施、

さらに税金を証券会社が自動的に収めてくれます(

収益が20万円以下でも税金を引かれるのがデメリット)

■NISA口座(確定申告不要)

年間120万円まで、5年間配当、売却益の税金がかかりません

積み立てNISAをしない場合はこちらの口座を優先的に使いましょう

逆に、積み立てNISAをしている人は、NISA口座は使えないので「特定口座」を選びましょう

■特定口座・源泉徴収なし(確定申告必要)

損益計算を証券会社が実施、自分で確定申告が必要

いくつかの証券会社の口座を合計し損益を計算したいときに使用

■一般口座(確定申告必要)

自分で、損益計算をすべて実施し、確定申告が必要

個別投資信託のページ(2)

少し下にスクロールします

右のグラフは基準価格の推移です

順調に伸びていることを確認できます

■運用方針

目論見書の内容を簡潔に書いています

目論見書を読む前にここを見て、「どんな投信?」って」確認することができます

■信託報酬

ファンドマネージャーに支払う手数料、年率です

毎日少しづつ自動的に引かれています

0.1%くらいを目安に商品を選びましょう

■信託財産留保額、解約手数料

信託財産留保額、解約手数料を要求する投資信託は少なくなりましたが、必ず0のものを選びましょう

昔の投資信託で、解約をどんどんされたら困るので、「解約するときは費用もらいますよ」みたいなお金を徴収していました

今は、まともな投資信託では見かけません

さらに下にスクロールするとこんな情報が出てきます

■約定日(購入が成立した日)

投資信託は株式と違い、注文⇒即時購入にはなりません

この用品の場合、注文した翌営業日になります

翌営業日の夜に決まった基準価格での購入になります

■受け渡し日

約定後すぐに現金になりません

数日後、現金化できます

買い替えや引き出す時は気を付ける必要があります

そのため、「買付余力」を見て、いつ、現金化されるか確認しましょう

■注文申し込み時間

時間後に申し込んだ場合だと、約定日が翌日ではなく翌々日になります

■買付単価

この投資信託投資信託100円以上1円単位で積み立てできます

少額でもできますので非常に便利です

株の場合は単位株(1株、100株等)でないと買えません

■分配金受け取り方法

「分配金」を出す投資信託はお勧めしません

もし受け取っても、再投資です

資産形成期は分配金は再投資して資産拡大を図りましょう

この商品は、分配金を出しません

分配金の説明

分配金は運用によって得た運用益の一部を、定期的に分配するお金のことを言います

株の配当に似ています(株は、企業活動によって得た利益の一部を株主に分配するお金です)

株式投資や債券投資から得るリターンには

「キャピタルゲイン」 「インカムゲイン」 の2種類あります

■キャピタルゲイン

株や投資信託、債券の値上がりによるリターンです

インデックス投資信託はこのキャピタルゲインの狙った投資です

■インカムゲイン

安定的に受け取るリータン

株の配当金、債券の利息、銀行の利息などがこれにあたります

投資信託の分配金もこれです

■運用会社が運用したリターンをお客さんに返す方法

投資信託は、運用会社がお客様からの預かったお金を運用し、運用益を得ることを目的にしています

運用会社が運用益をお客様(出資者)に返す方法は2種あります

・価格に反映(値上がり益=キャピタルゲイン)

・分配金として返す(インカムゲイン)

価格に反映するだけで分配金を出さない投資信託(ファンド)は多いです

多くのインデックスファンドはこれにあたります

分配金を出す投資信託も沢山あります

毎月分配金をもらうことを喜ぶお客様も多いです

お小遣いをもらう気分ですね

でも、資産をこれから形成しようとする人には適しません

分配金をもらうことより、その分配金も再投資して資産を拡大することを優先しましょう

完全否定しているわけではなく、「目的が異なる」との意味です

さらに注意点として、分配金を出す投資信託によては、元本を削って分配金を出す投資信託もあるので、これには手を出してはいけません

株式インデックス連動の投資信託も株式に投資しているので、キャピタルゲインだけでなく、配当というインカムゲインを得ます

この配当はお客様に分配金として返すのでなく自動的に再投資してくれています

ですから、自動的に再投資してくれる投資信託はとても便利です

投資信託の注意点

ここで、投資信託の注意点につて述べたいと思います

日本には投資信託の種類が数千あります

(日経新聞の見開き2ページ丸々です)

しかし、このほとんどは手数料が高いだけのボッタクリ投資信託です

金融リテラシーの弱い人を狙って、売りつけてきます

(銀行の窓口とか、証券会社のホームページの宣伝等)

(ちなみに、投資信託ではありませんが、貯蓄型の保険商品もこれにあたります。年金とか言って売りつけてきます)

投資信託の注意点(2)アクティブファンドとインデックスファンド

私はインデックス連動の投資信託(インデックスファンド)をお勧めしています

投資信託にはもう一つの分類として「アクティブファンド」があります

アクティブファンドとは

運用会社やファンドマネジャーが独自の見通しや投資判断に基づいて、指数=インデックスを上回る、または指数に捉われずにリターンの獲得を目指す投資信託

です

過去の実績として

長期的にみると実際にはインデックスをなかなか上回ることができません

さらに

銘柄の入れ替えや情報収集などにコストがかかるため、インデックス・ファンドに比べて信託報酬が高めに設定されています

お勧めしません

しかし、銀行とか金融機関に行くと結構積極的に進めてきます

気を付けてください

私が、積み立てを始めた頃は今のような低コストのインデックス連動投資信託がなかったので、運用手数料が1%を超える投資信託を購入してました

ただし長期運用を目的にしていることを前提にした投資信託です

今はすべて買い替えています

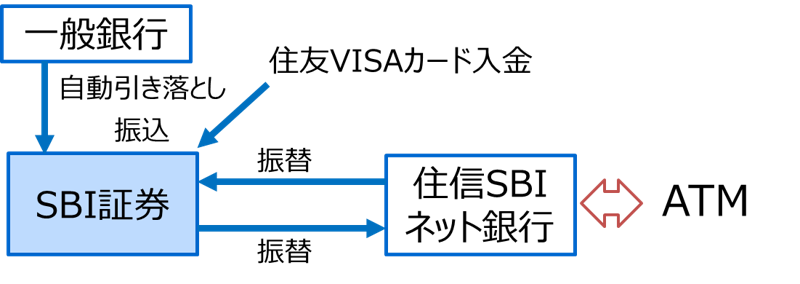

証券口座と銀行口座の関係

証券口座に入金、証券口座から出金するには銀行口座が必要です

SBI証券の場合は住信SBIネット銀行の口座を開設すると入出金を低コストで行えます

(楽天証券の場合は楽天銀行)

証券口座を開くときに同じタイミングで銀行口座も開きましょう

また、長期積み立てを行うときは給与口座からの自動引き落としがあるとありがたいですね

SBI証券は可能です(スイマセン楽天証券は確認できていません)

さらに、SBI証券、楽天証券もそれぞれ住友VISAカードおよび楽天カードから入金できます(制限あり)

図にするとこんな感じでしょうか。

まとめ

以上、インデックス連動の投資信託の投資を始めるときの方法について説明しました

私が始めたとき、ちょいと困った点を思い出しながら書きました

不十分な部分もありますが、一歩踏み出すにあたってお役に立てば嬉しいです

コメント