株式を中心にした資産運用を20年続けています

運用資産の約7割を米国株式のインデックス中心に長期運用しています

残りを趣味の範囲で、米国個別株およびテーマETFで運用し、楽しんでます

20年長期運用を続けたおかけで、素人としては、それなりに資産を拡大することができています

しかしながら、「もっとうまく運用していれば、今よりも増やせたのでは」と思うことも沢山あります

ということで、

皆さんが、私と同じような失敗をしないように、私の失敗談についてお話します

今回はその2回目

米国個別成長株(ハイパーグロース株)への投資

コアのインデックス積み立てを維持しながら、日本高配当株⇒米国高配当株へ移行していきました

しかし、高配当株は成熟企業が多く成長しない

むしろ、株価が下がっていく傾向がある

銘柄を選ぶのが非常に難しい(配当利回りだけで選ぶと痛い目に合う)

と言うことに気づき始め、2019年頃からGAFAMを中心とした成長株を買い始めました

この辺に留めといたらいいものの、20年コロナショック後株価が急回復する中で、「ハイパーグロース株」なるものがネット界隈でとっても人気になってきて、私もそれに乗ってしまいました

ズーム、アトラシアン、オクタ、ショッピファイ、ファストリー、ドキュサイン、ロク等々

ネットでよく出る名前の銘柄を次々と購入

多いときは個別銘柄だけで20銘柄以上持っていました

そのうちハイパーグロースと呼ばれる株が15~20銘柄

そのほとんどは、途中で売却、

ハイパーグロース株はボラティリティが高すぎ(株価変動が大きく)日々の株価変動が非常に精神を疲れさせます

毎晩、米国の株価市場が開くと気になって仕方がありませんし、持ち株が安定して伸びません

またその変動が大きく、1日5%以上変動することも多いですし、グロースと言いながらも下がる期間もあります

それも、理由もよくわからずに

おまけに20銘柄以上持つのは、管理しきれません

素人の範疇を超えています

ネットで聞く話のようにはならず、儲からないコトの方が多い

楽しいはずの、資産運用が楽しくなくなってきました

(とはいえコアの部分であるインデックスはコロナ後の成長のおかげで、その間も資産全体は順調に成長しています)

ということで、楽しめる範囲でと、銘柄数を減らし、大型株(アップル、マイクロソフト、ダナハー、グーグル、エヌデビア)の比率を順次高めました

今現在、個別株は10銘柄まで絞り、そのうち半分は大型株、のこり5銘柄の範囲で、ハイパーグロースを高めています

個別株は、ポートフォーオの中の比率ではなく金額で管理し、売買しながらインデックスの比率を上げていくようにしています

25銘柄持っていた時に比べ、精神的安定し、程よく楽しめている状態です

インデックス中心に、大型株をトッピングで安定的成長、グロースは上手くいったらラッキー、失敗しても「インデクスが伸びてるから安心」

こんな状態が、今の私には合っているようです

債券、REITの積み立て

最後に、債券、REIT投資について話します

2016年頃からネットに「分散が重要」ということで、株式だけでなく「債券やREITに分散するべき」という投資情報があふれ始めました

流されやすい私は、それにあっさり乗って、債券やREITの投資信託を買ってしまいました

しかし、これは自分のリスク許容度を全く考えず、資産運用の目的もなんとなく「お金が増えたらいいなぁ」で、ネットの情報を鵜呑みにし、買い始めたことが失敗と考えています

いろんな投資対象に分散することは必ずしも悪いことではありません

その人のリスク許容度、資産運用の目的、経済状況を鑑みたうえでの判断によっては非常に重要な考え方です

資産形成期でもあり、長く続く低金利環境、持ってる資産もそれほど大きくない中で、「必要以上に分散させるのは効率悪かったなぁ」と今では思っています

今後資産が増え、リスクが発生した時、それをカバーする年月が少ない場合、つまり歳を重ねてきてから、分散は考えても遅くはないかと思っています

今は、株式以外は生活防衛資金としての現金を保持している状態にしています

まとめ

私の失敗を長々と書いてきました

・ 資産形成期の段階では資金をコアである長期投資に回すべき

・債権やREITはある程度資産形成のめどがつき、市場の状況をよく理解したうえで購入を検討

・銘柄の持ちすぎに注意

・グロース株はボラティリティが大きく精神的にしんどい 。リスク許容度をよく考えて

・素人はインデックスをメインにすると安定した資産形成ができる

皆さんが、程よい心地よさで投資を楽しむ、資産を形成できる状態になることにお役に立てれば嬉しいです

より実感してもらうために、インデックス中心にすることでの効果を私のポートフォーリオをみながら再確認してみます

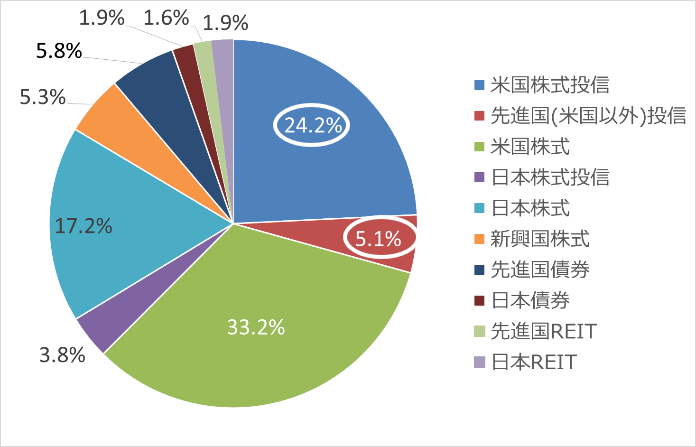

19年8月のポートフォーリオです

株式インデックスは米国株投信と先進国投信のみ約29%だけ

米国個別株、日本個別株が多く、またいろんなものに投資していたのが分かります

米国株も日本株もいいですね

インデックスのETFにも投資していません

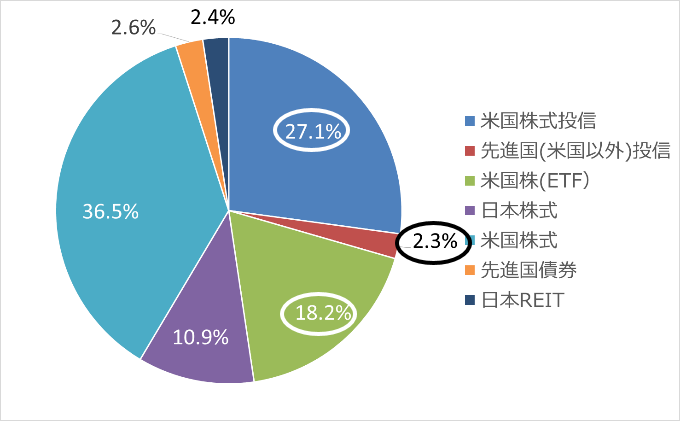

次に20年10月のポートフォーリオ

インデックス投資信託の積み立ては継続、米国株のETF(インデクス連動のETF)の比率が増えました(48%)

しかし米国個別株の比率も高い

ハイパーグロースとかいっぱい買っていた時期ですね

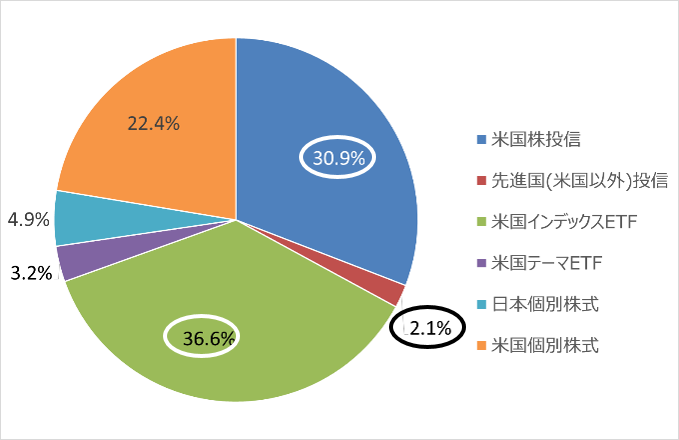

そして現在21年11月

個別株の割合を減らし、インデックス投信、インデックスETFの比率をぐっと上げました(70%)

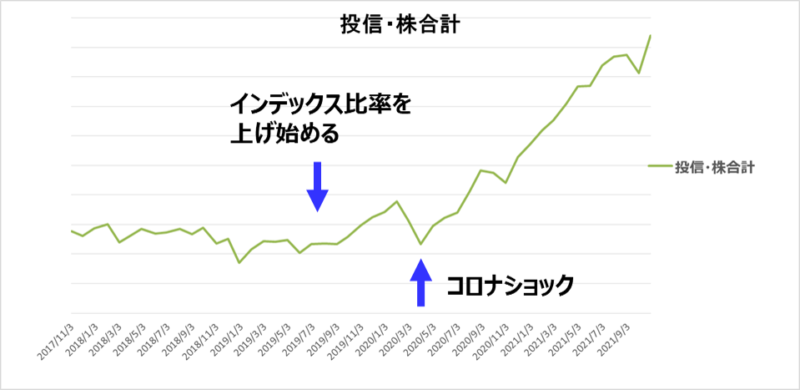

これらを踏まえて、資産形成の結果です(2017年11月以降)

米国株インデックスがの比率が少ない2019年8月くらいまで全然成長していません

(米国S&P500は順調に成長していたにもかかわらず、です)

その後、インデックスの比率を上げるに従い、米国株の成長に合わせて、資産が増えてきました

素人の私にとって、インデックス中心に資産形成することがいかに重要だったかがよくわかる結果と思い、載せることにしました

皆さんが、私のような遠回りをせず、確実な資産形成を実行されることを願っています

コメント