株式を中心とした資産運用を長くやってきました

サラリーマン生活も終盤になり、「積み立て」と「運用」でコツコツと蓄えたきた「資産」をリタイア後の生活でどのように管理するか悩みますね

そこで、前回、資産形成期における資産管理についての考え方に関する記事を書きました

この記事は、これから資産を形成する人向けに書いた記事なので、一般的にするために少し幅広くわかり難くなったかもしれません

今回、サラリーマン終盤=リタイア向けての資産管理に絞って記事を書いてみます

リタイア後の生活のために残した資産(貯金や投資した株とか債券)を

「どんな考え方で管理したらええねん!!」

と考えている人たちに向けた記事です

「リタイア後必要な資産からの支出」を「負債」と考え、「負債」を減らすために、リスク許容範囲で資産を運用する、と言う話です

注:資産を「管理」すると表現していますが、「管理」とはその「使い方」と「持ち方」として使ってます

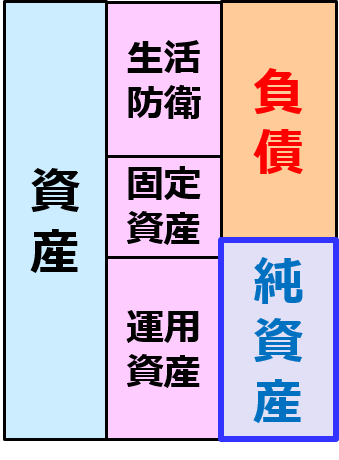

資産管理の基本的な考え方

これは私なりに企業の会計を参考に、家計における資産管理について考えた方法です

資産の中身を下記のように分解して管理しています

「生活防衛資金」:もし収入がなくなったり、まとまったお金が必要になった時に使うお金

(くれぐれも株などのリスク資産にしないように)

「固定資産」:文字通り固定資産。一般家庭の場合マイホームやマイカーでしょうか

(投資用の固定資産は「運用資産」にいれます)

「運用資産」:株式や債券などの投資して、運用によってお金を増やすための資産になります

「負債」:「借金」+「将来に発生するかもしれないまとまった支出」

「純資産」:生活に余裕を持たせる資産(他の定義もあるかもしれませんが、私はこのように考えています)

現役時代は、収入を消費だけに使うのではなく、一部をこれらの資産を増やすために使リタイアに備えます

まずは、生活防衛資金を優先に、その後、運用資産を増やしていくのがいいでしょう

ポイントは生活防衛資金と固定資産合計が、負債を下回らないことです

もし、環境が変わって収入が減ったとき、資産を処分しても負債が大きいと負債に対応(借金返済など)できなくなります

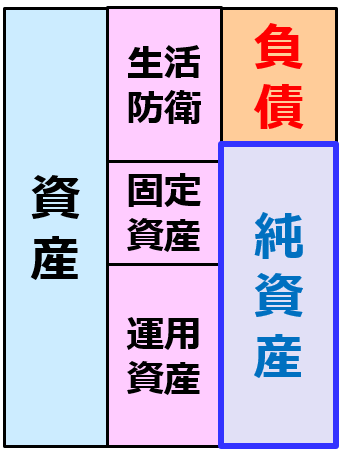

リタイア後の負債の構造

リタイア後も資産の構造は同じと考えていますが、中身が変わってきます

特に「負債」が変わります

①収入が減り資産の切り崩しモードに入る

リタイア後は収入が減りますので、資産の切り崩しモードに入る点が大きく異なります

ですので、負債の「将来確実に発生するまとまった支出」の中に「生活費の不足分」を含める必要があります

もし、年金の範囲内で生活できるならこの心配は必要ありませんが、年金だけでリアタイ後を過ごせる人はそれほど多くないでしょうし、65歳以下なら年金を受け取らない人も多いでしょう

そのために、負債のなかに「生活費の不足」を入れ、それを資産を切り崩して生活する必要があるため、それに準じる「生活防衛」資金を現役時代に確保する必要があります

②借金は生活のリスクを高める

収入が減りますので、「借金」は生活のリスクを高めます

リタイア時の「借金」は避けるべき負債です

③負債は生活防衛資金内に収める

現役時代は「生活防衛」<「負債」<「固定資産」+「生活防衛」であることもあり得ると考えますが、リタイア後は

「負債」<「生活防衛」

になることをお勧めします

収入が少ないので、負債が生活防衛資金より多くなると、その差額を固定資産で補わなければなりません

となると、典型的な例でいえば、持ち家の売却ということになります

ただ、この場合一時的には対応できるかもしれませんが、「家賃」と言う「生活費」が増え、「負債」が増えることになります

現役時代と、少し絵を変えておきます

あと、負債のうち「将来確実に発生するまとまった支出」もリタイアすると「子供の教育費」とかはなくなりますが、「旅行」「家の修理代」等、リタイア後の生活を楽しむための支出と生活を維持する支出が必要になってくることにも、気を付けておく必要があるでしょう

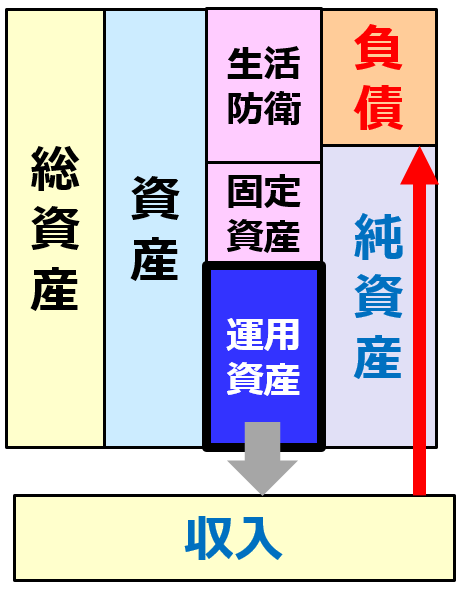

負債を増加を抑える方法:運用資産で収入を得る

リタイア後は収入が減りますので「負債」が生活費のために増える考え方を話ししました

それを補うためにリタイア後は「収入」を得ることで「生活費の不足分」を減らし「負債」減らし「純資産を増やし」生活に余裕を持たせることになります

この、収入を増やすための資産が「運用資産」になります

こんな感じでしょうか

(グレーの矢印は運用資産で収入を増やすイマージ、赤の矢印は収入によって負債が減るイメージ)

資産を運用して得る利益、株や債券の配当金やキャピタルゲインですね

私は、株しか持っていませんが、不動産や太陽光などいろんな資産を運用している人もいます

でも、取り扱いのしやすさで、私は株が一番お勧めです

この運用資産は「お金がお金を生む」ことができます

例えば3000万円を年5%で運用できれば、150万円/年の収入になり生活費に回すことができます

この収入で「生活費の不足分を減らし」負債を減らすことができます

運用資産で収入を得るときの注意

ただし、運用資産は通常リスクが伴います

市場の状況で、資産を減らしてしまう可能性があります

現役時代なら、通常収入がありますし、時間的なメリット(長期運用が可能)もありますが、リタイア後はそうもいきません

ですので、リスクの許す範囲で「運用資産」とし、他は「生活防衛資金」として非リスク資産として持ちましょう

このバランスは個人のリスク許容度やリタイヤ後の生活、人生観で決まりますので、一概には言えないですね

リタイアのタイミングが近づいてきた人は、このバランスを決めてリスク資産で運用した資産を非リスク資産に替えていき、「生活防衛」「運用資産」へのリバランスしていきましょう

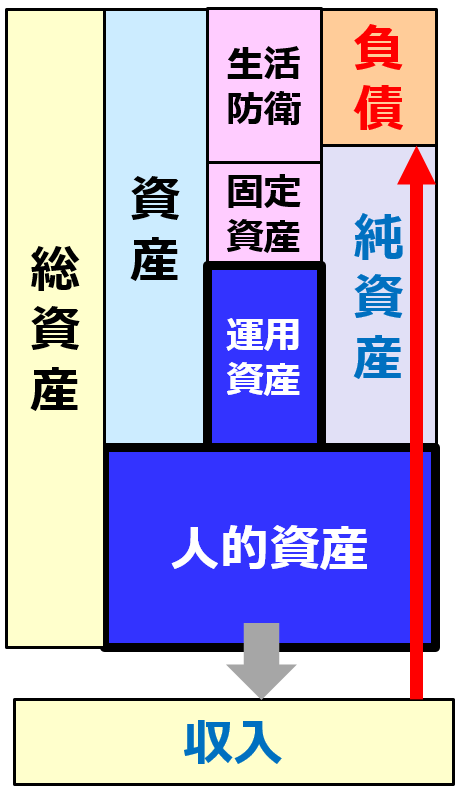

人的資本による収入

とは言いましても、やはりリタイア後であっても働いて収入を得ることはあってもいい話です

収入を得る手段としての人的資本の活用は最強です

無理にサラリーマンにならなくても、働いて収入を得る方法はいくらでもあります

むしろ、リタイア後の時間を使って新しいことにチャレンジしたいですね

まとめ

リアタイヤ後の資産管理ついて書いてみました

簡単に書いちゃうと

①「負債」を明確にし

②負債に見合った「生活防衛資金」を準備

③さらに「運用資産」と「人的資産」で収入を増やし

④「負債」を削減

⑤余裕あるリタイア生活を実現する

いかがでしょう

最後に、生活防衛資金だけで負債を賄えるなら、無理にリスク資産で運用する必要はありません

ただ、資産が負債(生活費)により減っていくのは、精神的につらいものです

また、いつまで生きるかわからないリスクもあります

その不安を減らすために、何らかの「収入」を得ることが必要と考えています

そのための、運用資産です

コメント